撰文 | 曹双涛

编辑 | 杨博丞

题图 | IC Photo

2023年新能源汽车行业从年初到年末,从未熄火的价格战,让行业上游持续承压。

摩根士丹利相关报告指出,车企降价潮已影响到车用芯片产业,部分车厂在针对电源管理IC、金氧半场效电晶体(MOSFET)、微控制器(MCU)等芯片进行砍单,并要求供应商降价。

为适应市场节奏,国内芯片厂商不得不进行战略调整。以爱芯元智为例,其在智驾芯片上分别布局定位低价入门级芯片M55,主要应用于前视一体机。中等算力芯片M76,应用于行泊一体和全场景高阶智驾。预计明年一二月份过完车规,后期进入大规模量产导入。

图源:爱芯元智官网

内部正在规划的第三款芯片支持更高阶的如11V感知方案的自动驾驶能力和实现城市NOA功能,预计明年流片2025年量产。第四款高阶芯片M9预计明年设计。爱芯元智车载事业部总裁龚惠民指出,我们在产品布局上按场景进行优化,以在各细分市场都提供最优性价比的解决方案。

公开资料显示,成立于2019年的爱芯元智最初定位智慧城市和智慧交通领域。因过去几年一直深耕AI视觉芯片赛道,其自研的爱芯智眸® AI-ISP(图像信号处理)和混合精度NPU两大技术具备核心竞争力。

其中,爱芯智眸AI-ISP优势主要表现在对图像的处理上,混合精度NPU则让爱芯元智在边缘侧AI芯片上拥有显著优势,特别是在算力密度、功耗效率等关键指标上。这两大核心技术已经广泛应用于智慧城市、智能家居、智能穿戴、智能手机等领域。

其中,荣耀Magic4至尊版搭载爱芯元智的AI-ISP技术,用来改善夜间极致暗光下的拍摄效果。成立四年,爱芯元智已经成功量产了四代多颗AI芯片,并成为首个将AI-ISP在芯片上实现落地并成功商业化规模量产的企业。

在自动驾驶如隧道、照明不良情况下会车、路面过于颠簸等场景下,其对影像有着较高的要求。通过对现有核心技术平移和升级,以及此前在智慧交通芯片上所积累的经验,正是爱芯元智选择切换赛道、进入车载芯片领域的重要原因。

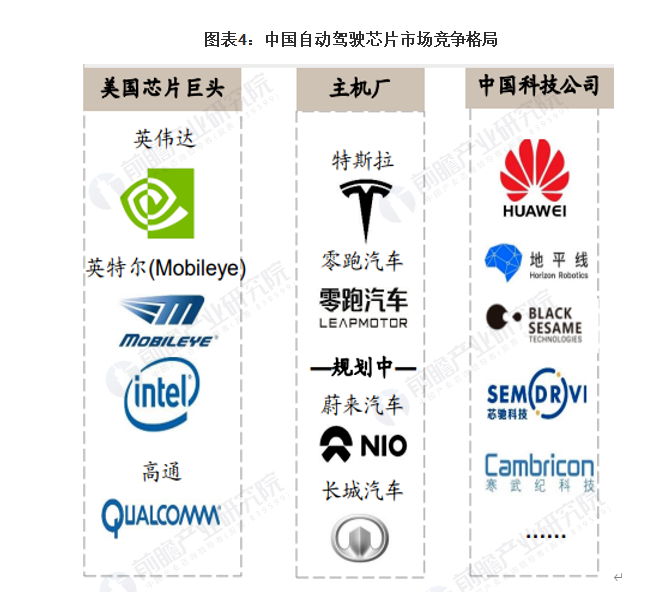

但国内自动驾驶芯片市场长期被高通、英伟达、Mobileye等海外企业所垄断。并且随着当前华为车BU部门独立、车企自研芯片提速、黑芝麻智能、地平线等企业纷纷中高算力芯片市场,以及自动驾驶芯片长周期、重资金的特点,爱芯元智的转型之路依然道阻且长。

图源:前瞻产业研究院

一、主机厂自研芯片提速,智驾芯片价格战持续

今年以来,主机厂因考虑到当前国际环境多变,导致可能出现的芯片断供风险。以及自研智驾AI芯片,能更好定义自身对芯片规格需求,深度挖掘芯片潜力,基于算法架构来设计芯片架构,快速响应自家算法迭代需求,同时极大地降低因满足不同主机厂差异化需求所带来的设计冗余,芯片设计做到极简,进一步降低BOM。

目前主机厂在芯片自研或合作模式的探索正在提速。比如在蔚来科技创新日上,李斌发布蔚来首款自研芯片产品——LiDAR主控芯片“杨戬”。

另有消息称,蔚来正在自研座舱芯片,采用7nm工艺,由三星代工,有理由相信新座舱芯片将与刚发布的蔚来手机有更多的创新联动。理想目前正在国内研发用于智能驾驶场景的AI推理芯片,同时还在新加坡组建芯片研发团队,研发驱动电机控制器的 SiC(碳化硅)功率芯片。

除自研外,今年6月份,长安旗下深蓝宣布与斯达半导体组建合资公司重庆安达半导体有限公司。12月份,地平线与大众汽车集团旗下软件公司CARIAD正式宣布合资公司酷睿程(CARIZON)成立。

图源:公开信息整理

综合考虑到芯片从前期设计到通过认证到规模化量产,所需一定时间。短期内虽内对智驾芯片市场格局冲击有限,但今年新能源汽车行业的价格战或许只是开胃菜,2024年行业将面临着更直接、更惨烈的价格战。

前新能源汽车价格战的背后本质上是一场规模战,通过价格战、提高销量→压低整个供应链的成本→降低整车制造成本→继续提高销量,形成完整的逻辑闭环。目前行业内除销量较高的特斯拉、比亚迪已具备规模效应,其他不少新能源车企仍未真正构建规模效应。

另据乘联会数据显示,今年上半年国内新能源汽车同比增速37.3%至308万辆。作为对比,2021年和2022年增速则分别为157.5%和93.4%。换言之,当前新能源汽车增速明显下降。主机厂的价格战,将会持续传导给智驾芯片厂商。

按照爱芯元智规划,因M76具有算力利用率高,NPU支持transformer及BEV;功耗低,支持高速NOA的域控可以采用被动散热,成本也相对更低。得益于智慧城市的规模出货,成本可控,具有性价比优势等核心优势,明年将以M76芯片进入主流10万-20万元级新能源乘用车市场,希望能在15万元以内的车型上实现搭载。

图源:爱芯元智官网

理想或许很丰满,但面对的现实却是很骨感。首先,和M76处在同一区间的芯片包括TI的TDA4 VH、英伟达的Orin N、黑芝麻的A1000以及地平线的征程5以及征程6的入门产品,且这些芯片已进入主机厂的名单。

其中,理想L系列车型高阶智驾采用英伟达Orin平台,而低配版则使用地平线J5平台。比亚迪腾势N7使用英伟达Orin芯片,计划在汉车型的高阶版上使用地平线征程5芯片。

面对明年主机厂给到的压力,降价保市场份额、保客户、保订单,自然是这些企业的战略。面对友商的降价,爱芯元智M76芯片能否持续保持性价比优势仍值得商榷。

其次,主机厂挑选供应商时,除考虑产品价格外,产品性能和稳定性、市场商业化案例和经验、规模化量产能力等等。但因爱芯元智入局相对较晚,和友商相比在服务主机厂时经验不足。

其中,地平线量产车型包括荣威RX5、长安糯玉米等;黑芝麻智能合作车企包括一汽、江淮多款量产车型。龚惠民曾指出,首款搭载爱芯元智芯片厂商车型,销量已超过万台。但明年智驾芯片厂商竞争加剧,估计没有哪家芯片厂商愿意放弃现有客户。M76如何切入更多客户,成为爱芯元智必须应对的问题。

最后,一颗系统级芯片要想盈利,至少需要1亿-5亿的采购量才能覆盖研发、IP、流片等成本。在一颗芯片上市之后,为了保证产品能够跟上市场的需求,芯片设计企业还需保证后续的产品迭代速度,不断进行新产品的研发。

爱芯元智服务的智慧城市芯片出货量大、可降低供应链成本以及均摊IP研发成本,芯片研发成功率相对较高。但一款智驾车型销量受到主机厂营销、同一时期的竞品、消费者心智改变、二手车保值率等多方因素影响,其销量存在不确定性。

坦白来说,入局智驾芯片市场较早的黑芝麻、地平线、速腾聚创等企业,均未通过规模化实现盈利。爱芯元智此时入局,想要在自驾芯片上实现规模化盈利面临难度可想而知。

图源:黑芝麻智能招股书、速腾聚创招股书

二、如何持续保持技术优势?

搭载过多芯片是导致整车成本偏高因素之一。其中,燃油车单车使用300至500个芯片,新能源和具备辅助驾驶功能的汽车芯片用量超1000个,到L4级自动驾驶汽车单车会使用超3000颗芯片。

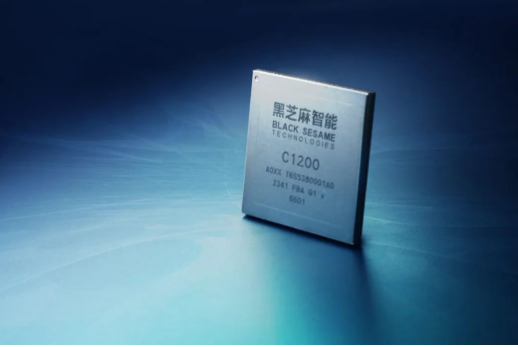

基于此,多芯片集成单颗芯片是降低智驾车型成本的技术方式。去年4月,黑芝麻智能发布业内首个智能汽车跨域计算芯片平台“武当系列智能汽车跨域计算平台”,并发布该系列首款产品C1200,可以应用于包括智能座舱、智能驾驶等。

图源:黑芝麻智能

据悉,目前C1200正式完成了流片后的完整测试,功能性能验证成功,已经可以为客户送样。伴随着相关项目的顺利推进,意味着C1200已经正式迈入量产倒计时。

除黑芝麻智能外,日前MTK与Nvidia合作推出车载SOC,整合MTK的网联、信息娱乐和英伟达的AI、图形chiplet和ADAS,预计2026年生产。

华为车BU部门独立后,华为将汽车业务最核心的智能座舱和智能驾驶等全部注入新公司。按照华为在芯片上的积累,完全有能力将智能座舱和智能驾驶整合成单芯片。换言之,未来AI芯片内卷程度有可能会提前加剧,这对爱芯元智技术能力提出更高要求。

问界新M7和智界S7的爆火,传统车企加入华为车BU部门带来股价的暴涨,对传统车企均构成很强的吸引力。但华为车BU部门独立后也需解决如何平衡好各家车企关系,进而让各家车企智能化有所差异。

毕竟智界S7、问界S7、阿维塔12均搭载华为ADS2.0智能驾驶系统,在宣传时有所雷同。

华为车BU部门所遭遇的问题,将是后续爱芯元智所遇到的问题。龚惠民虽指出,爱芯元智会提供给客户工具链、芯片,参考设计、参考算法,让Tier1快速导入量产,让他们能实现他们差异化产品。

但差异化前提需建立在企业极深的技术壁垒上。爱芯元智真正切入智能驾驶赛道是在2021年,其在智驾、算法、芯片等方面,和华为、黑芝麻智能等厂商相比,其真正具备差异化技术优势吗?

而且爱芯元智想要完成更深的技术积累,也面临不少挑战。一是当前主机厂纷纷自研芯片或成立合资公司,其必然对上游芯片、自动驾驶人才产生更多需求。

如上文提到的酷睿程计划在2023年末招募逾300名员工,理想在领英平台招聘如SiC功率模块故障分析/物理分析专家、SiC功率模块设计专家、SiC功率模块工艺专家和SiC功率模块电气设计专家等岗位。

自动驾驶领域本就技术跟人走,小鹏汽车吴新宙离开给小鹏汽车自研芯片增添了变数,加上销量不及预期,今年团队持续缩编。若爱芯元智现有技术人才被挖,很难保证发生在小鹏汽车身上的故事,未来不会出现在爱芯智元身上。

另外,任何技术的迭代均是以用户为基础,这正是主机厂为何颇看重智驾芯片厂商原有合作案例的前提。但爱芯元智合作车企万台销量所形成的用户数据,恐难以支撑其产品迭代。

因芯片产业、自动驾驶产业均是典型的重资金、重人才产业,且国内自驾芯片厂商为缩小和英伟达、高通等国际芯片巨头的技术差距,需持续投入高额研发费用。

黑芝麻智能招股书显示,过去三年其研发费用累计投入接近17亿元,甚至超过三年营收总和2.79亿元。但高额研发投入及金融工具公允价值变动损益也造成国内自驾芯片厂商普遍以亏损为主。如何引入更多资本,进而保证研发资金得以支撑,是当前自驾芯片厂商普遍焦虑的问题。

但一方面,芯片厂商遥遥无期的盈利,以及“AI芯片第一股”寒武纪股价低迷、子公司行歌科技团队被曝大面积裁撤、寒武纪股东清仓式减持,让资本市场对芯片厂商逐渐从此前狂热到如今的冷静。

图源:雪球

另一方面,近两年资本市场遭遇募集难、退出难。尤其是今年注册制推行以来,IPO前退出红利逐渐结束。CVSource投中数据显示,今年10月份,包括A股、港股以及美股在内,仅有18家中国公司成功IPO,IPO数量同比下降51%,募资额同比下降61%。如果只看A股(包括北交所在内),10月份只有11个IPO,IPO数量同比下降64.52%,募资额同比下降69.75%。

而且自驾芯片公司选择上市之一的港交所,其IPO难度也在增加。从完成IPO到上市平均周期已超过450天,90%以上企业需二次递表。9月完成上市的第四范式,递表四次历经776天才完成上市。

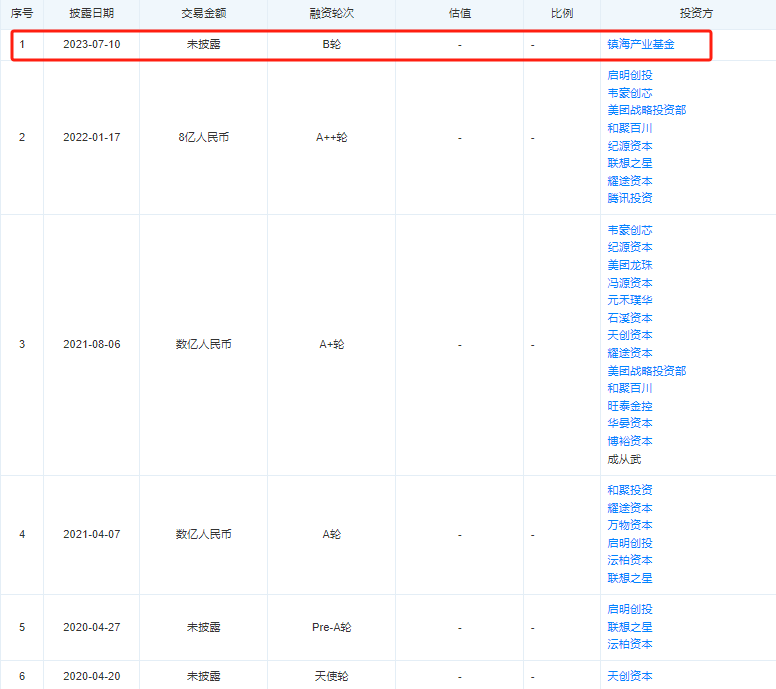

上述问题传递到爱芯元智身上就是,其在今年7月完成的B轮融资,不仅投资方只有镇海产业基金一家,且并没有公布投资金额。作为对比,其前几轮融资几乎都是十几个资本同时进入。

图源:天眼查

那么若是后续爱芯元智始终无法引入更多资本,其在自驾芯片上研发、量产上又能否达到预期呢?同时,转型后的爱芯元智其商业化必须尽快提速,这样才能让资本看到信心,避免出现资本大幅度减持给企业现金流带来的风险。

结语:

爱芯元智CEO 仇肖莘曾指出,智慧城市芯片市场规模大约是25亿美金,车载智驾芯片规模是100亿美金。国产芯片公司在3年左右的时间里,能在智驾市场占有主导地位。

但在市场规模真正爆发以及国产芯片替代海外厂商芯片前,商业化问题、资金问题、友商竞争问题、技术问题,均是爱芯元智一道道需要解决的难题。