撰文 | 张 宇

编辑 | 杨博丞

题图 | IC Photo

OpenAI于2022年11月推出的新型AI聊天机器人工具ChatGPT在一夜之间火爆全球互联网,引发了新一轮的AI产业革命。截至2023年4月,ChatGPT的全球访问量再创新高,达到17.6亿次,仅次于谷歌、百度等搜索引擎。

面对强势崛起的ChatGPT,越来越多的企业开始关注并投入到大模型的研发之中。大模型ChatGPT及类ChatGPT产品的底层基础设施,目前国内已有百度、阿里巴巴、华为等超过40家企业和机构发布了大模型产品或公布了大模型计划。

云从科技也不甘落后。5月18日,云从科技举办了“AI赋能数字中国产业论坛暨2023云从科技人机协同发布会”,期间,云从科技展示了最新的人机协同操作系统和大模型产品“从容大模型”,并宣布与多家企业签约行业大模型合作项目。

此前,云从科技董事长、总经理周曦曾表示,未来两年都是AI的爆发期,各个公司可从不同点来切入,而行业大模型是云从科技发力的方向,“我们要尽快做行业大数据闭环,和一些头部玩家合作,完成数据反馈方面的闭环。”

不过,对于亏损严重的云从科技而言,入局大模型领域似乎并不容易,甚至需要在上市不满一年的情况下通过定向增发的方式募集资金。

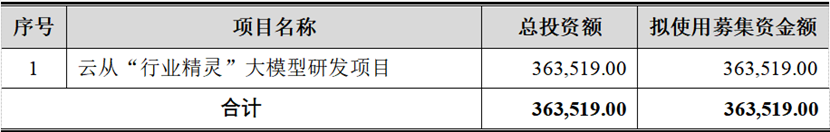

3月30日,云从科技披露了定增计划,拟向不超过35名发行对象发行股份不超过2.22亿股,募集资金不超过36.35亿元,全部用于云从“行业精灵”大模型研发项目。4月28日,云从科技的定增计划获受理,同时该定增计划也让云从科技收到了上交所的问询函。

就目前云从科技的经营业绩而言,其似乎仍然没能将研发投入转化为商业价值,此次切入大模型赛道,是否能为云从科技开启一扇新的大门?

一、“烧钱”不眨眼的大模型

大模型行业虽然火爆,但不容忽视的是,现阶段运行大模型仍然十分“烧钱”。

英伟达披露的信息显示,训练一次1750亿参数的GPT-3需要34天、使用1024张A100 GPU芯片,同时,OpenAI可能至少需要3.24万张A100用于日常推理,显著高于此前训练底层模型时的用量,由此推算,ChatGPT硬件成本达8亿美元以上。

即便是OpenAI,也依旧出现了亏损额翻倍的情况,2022年其亏损额高达5.4亿美元左右,OpenAI CEO山姆·阿尔特曼更是坦言,OpenAI可能需要在未来几年尝试筹集多达1000亿美的资金,用来开发足够先进的通用AI,同时维持公司的正常运转。

事实上,在大模型领域,企业疯狂烧钱已是常态。国盛证券在研报中指出,通过测算,2800亿参数量的大模型预训练成本约为200万美元/次,谷歌的PaLM号称拥有5400亿参数,单次预训练成本将高达1200万美元。

同时还需要指出的是,云从科技瞄向的是行业大模型而非通用大模型,相比通用大模型,行业大模型需要更多的行业沉淀和极强的专业性。不同行业的不同应用场景下的业务需求千差万别,如何将大模型技术与各行各业的应用场景相结合,这不仅需要对行业和应用场景有着深刻的理解,还对行业经验、行业数据的收集处理和针对性研发能力等提出了更高的要求。

根据招股书和财报,2019年至2022年,云从科技的研发费用分别为4.54亿元、5.78亿元、5.34亿元和5.60亿元,占总营收的比例分别为56.25%、76.59%、49.67%和106.45%,四年累计研发费用为21.26亿元,相比之下,四年的总研发费用尚不足大模型项目所需研发费用的60%。

根据云从科技的定增计划申报材料,云从科技要依托公司算法研发能力和大模型理论基础,用于行业大模型的理论研究与构建以及行业大模型下游场景的应用研发,形成围绕行业大模型的全链路大模型综合解决方案。

简而言之,云从科技的大模型项目仍处于极早期阶段,距离实现真正落地仍有相当长的时间,此外,后续还需要投入多少真金白银以及何时进入回报期,目前均不得而知。以OpenAI为例,目前ChatGPT的商业化收效甚微,短期内难以覆盖预训练成本,OpenAI虽然给出了较为明晰的营收目标,但对于明确的盈利时间却只字不提。

在上市前夕,云从科技原定计划募集资金37.5亿元,但最终募集资金仅17.28亿元,在扣除发行费用后,募资规模缩水了超20亿元。暂且不论通过定增募集资金36.35亿元的难度如何,可以预见的是,随着大模型产品不断涌现,技术快速更迭以及竞争不断加剧,云从科技跻身大模型赛道势必会面临一场恶战。

二、自我造血能力仍然堪忧

入局大模型赛道已势在必行,但对于现阶段的云从科技而言,支撑起大模型项目的研究并不容易。

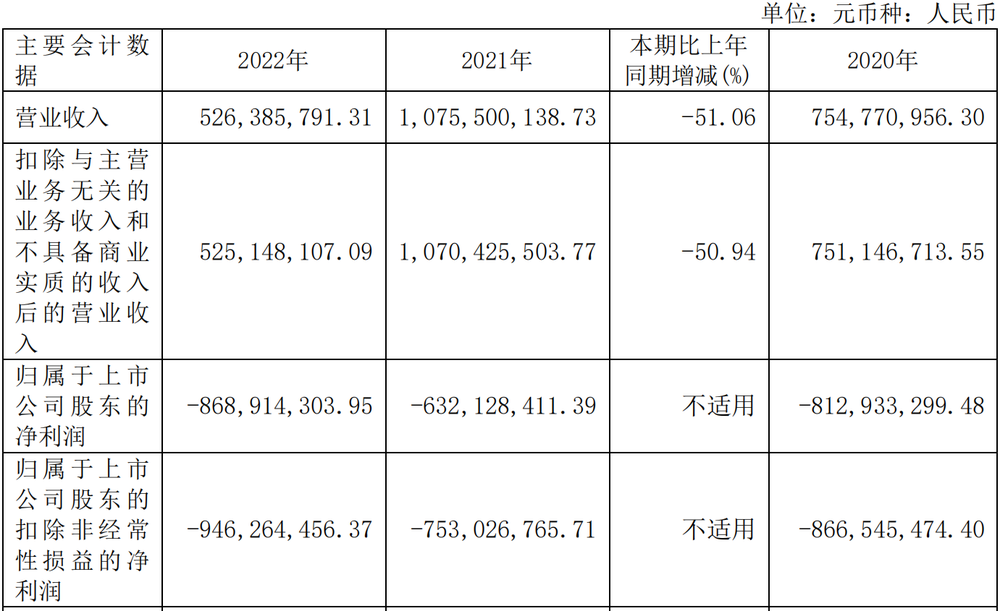

根据2022年财报,云从科技的总营收为5.26亿元,同比下滑51.06%;归母净利润为-8.69亿元,较2021年同期的-6.32亿元进一步扩大;扣非归母净利润为-9.46亿元,而2021年同期为-7.53亿元。

对此,云从科技在财报中解释,总营收减少主要是受宏观经济增速放缓以及市场竞争格局加剧等多重因素影响,公司项目在手订单减少及已投入的项目建设延期所致;扣非归母净利润的亏损规模较上年同期有所扩大的主要原因为业务规模下降,以及为增强技术优势,持续进行研发投入。

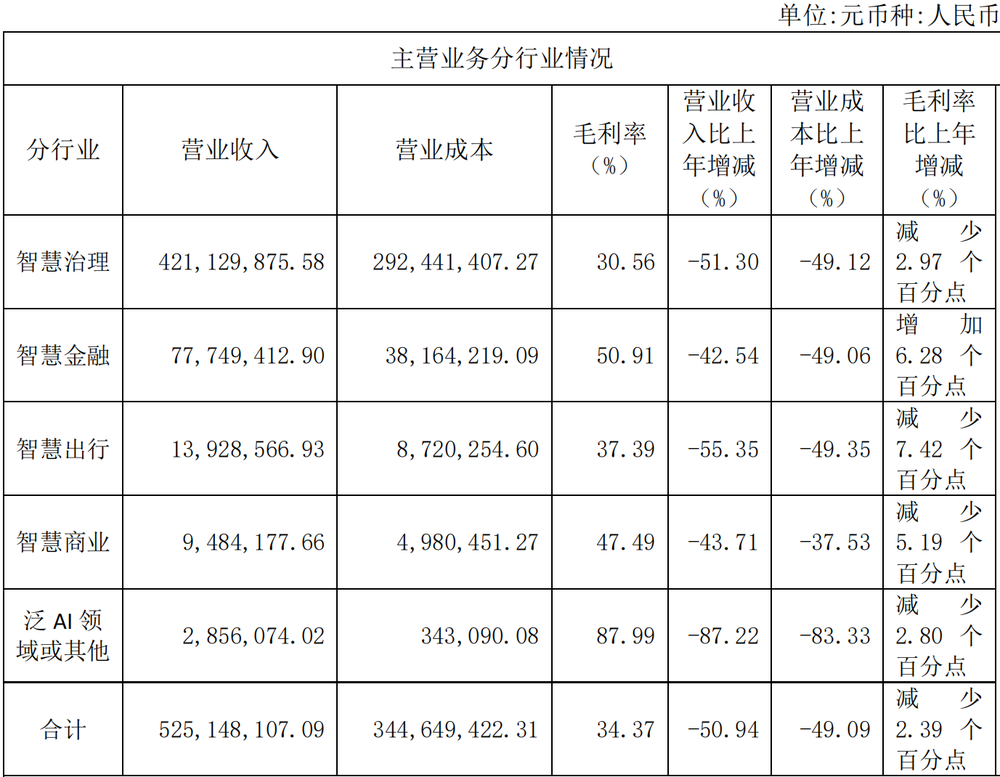

按照行业划分,云从科技的业务似乎处于“全线溃坝”的状态。按照行业划分,2022年,智慧治理业务收入为4.21亿元,同比降低51.30%,毛利率为30.56%,较2021年减少2.97个百分点;智慧金融业务收入为0.78亿元,同比降低42.54%,毛利率为50.91%,较2021年增加6.28个百分点。除去两大主要创收业务之外,智慧出行、智慧商业、泛AI领域的收入亦分别出现55.35%、43.71%、87.22%的下滑,同时毛利率也出现了不同程度的下滑。

各项业务的毛利率走低,进一步拉低了云从科技的综合毛利率。2019年至2022年,云从科技的综合毛利率分别为40.89%、43.46%、37.01%和34.37%,呈现出持续下滑的态势。作为对比,商汤科技在同一时期的综合毛利率分别为56.8%、70.6%、69.7%和66.8%。长此以往,云从科技的自我造血能力依旧堪忧。

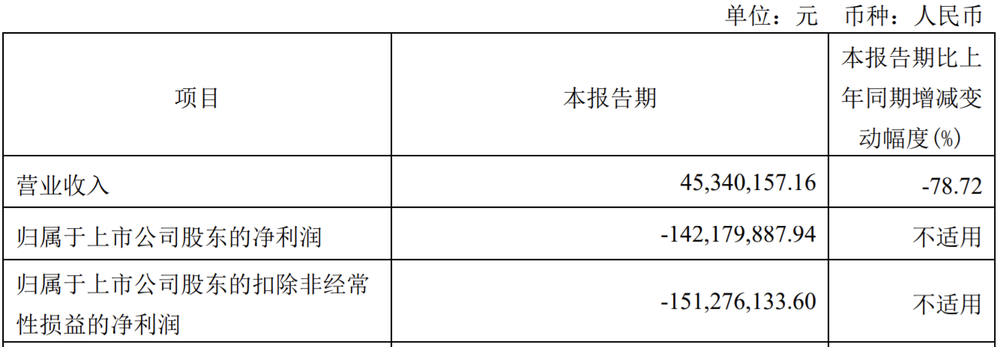

还需要指出的是,云从科技陷入亏损泥潭已久。2019年至2022年,云从科技的净亏损累计已超过30亿元。进入2023年,云从科技的业绩表现仍然没有起色。2023年第一季度财报显示,其总营收为4534.02万元,同比下滑78.72%;归母净利润利润为-1.42亿元,而扣非归母净利润为-1.51亿元。

自知巨额亏损不可持续,云从科技曾在招股书中对未来五年(2021年-2025年)的经营状况进行了预测。根据预测结果,云从科技的总营收将分别达到12.01亿元、19.10亿元、25.42亿元、32.59亿元和40.64亿元,复合增长率为35.64%,而实现扭亏为盈的时间节点为2025年。

但以目前的业绩表现来看,如果总营收继续大幅下滑、综合毛利率进一步下降,那么云从科技在2025年扭亏为盈或将成为一场空谈。在承受着巨额亏损的压力之下,云从科技的大模型项目也将步履维艰。

三、大模型是救命稻草吗?

大模型行业的想象空间巨大。根据市场研究机构MarketsandMarkets的报告数据,全球生成式人工智能市场规模预计将从2023年的113亿美元增长到2028年的518亿美元,预测期内复合年增长率为35.6%。由于云存储的创新使数据易于访问,以及人工智能和深度学习的发展,预计生成式人工智能市场在预测期内将以显著的速度增长。

尽管行业增势喜人,但大模型很难成为云从科技的救命的稻草。

一方面,目前大模型产品仍然难以落地。从实际情况来看,目前企业在推进大模型产业化落地过程中仍面临多重难题,比如模型体积大导致训练难度高、算力面临掣肘、数据质量参差不齐、迭代缓慢、与行业难以高度融合等等。

另一方面,大模型产品还面临着同质化严重的情况。比如云从科技发布的“从容大模型”,可支持图文理解、文案写作、逻辑推理等功能,而这与百度的“文心一言大模型”、腾讯的“混元大模型”、阿里的“通义大模型”并无太大的差别。

云从科技也在财报中的风险提示中提及,公司所处的人工智能行业尚处于发展初期,未来发展趋势存在较大不确定性,相关技术及各应用场景的定制化解决方案迭代速度快,技术的产品化和市场化亦具有一定的不确定性。若公司未能及时准确地把握行业发展趋势和市场需求、突破技术难关、产品性能指标未达预期,无法研发出具有商业价值、符合市场需求的新技术和新产品,亦或相关技术成果应用场景市场空间有限,公司将面临研发失败、前期的研发投入将难以收回的风险,并对公司的经营情况和市场竞争力造成不利影响。

根据规划,云从科技的大模型项目将在金融行业实现落地,在2023年至2024年期间,通过金融大模型的构建和完善,云从科技的金融行业解决方案将全面覆盖金融前中后台业务。到2025年,初步形成基于公司和主要伙伴共同构建的行业大型为基础的金融行业智能解决方案生态体系。

此外,云从内部孵化了若干大模型应用创业项目,比如大麦数字人直播平台,能够实现直播间智能搭建、直播预热预料提供等全流程功能。另外,还有智能教育AI精灵,能够基于现有课程教纲、题库等基础模型,形成自生题库,基于学生平时评分结果,结合自生题库,生成定制练习卷,并进一步提供学习计划。

不过,二级市场对此却并不买账。截至5月18日A股收盘,云从科技的股价为41.80元/股,较年内最高收盘价58.94元/股跌去29.01%。

云从科技能否借助大模型实现破局,目前犹未可知,但长远来看,云从科技的破局之路道阻且长。