撰文/于晴

编辑/彭箫恒

已经转身C端的曾经的玻尿酸原料大佬,竟成最赚钱的国货美妆公司?

华熙生物公司业绩快报显示,上半年实现营业收入约为29.35亿元,同比增长51.58%;实现归属上市公司股东的净利润约为4.73亿元,同比增幅31.25%,远超贝泰妮3.95亿元、珀莱雅2.97亿元的净利润。

站在华熙生物背后的女人赵燕,也是一位传奇性人物,当年赶上房地产暴涨期实现了财富的爆发式增长,后来房地产泡沫破灭,赵燕又抓住了玻尿酸的机会,成为玻尿酸女王。

但功能性护肤产品进入门槛低,市场竞争激烈;国家对医美的监管也日趋严格;折戟肉毒素后的华熙生物,还要寻找新的经济增长点。而破局C端高企的销售费用又侵蚀着净利润,赵燕或将面临更多隐忧。

01.玻尿酸女王的高光时刻

2000年,赵燕在北大进修MBA,偶然认识了从事玻尿酸行业的凌沛学,听到对方介绍“一个玻尿酸分子能锁住1000个水分子”后,立即判断出这是一个不容错过的商机。

2001年,她用1200万元,溢价1.5倍买下了山东福瑞达生物50%的股权。

经过充分的市场调研之后,赵燕认为无论是玻尿酸产品,还是医美市场,都拥有着不可估量的发展潜力。

赵燕一手创立了华熙生物有限公司,正式走上医美之路。而玻尿酸在最早研发提取时,需要高昂的成本。

据了解,1934年,美国科学家从牛眼里分离出一种物质,该物质叫透明质酸,又叫玻璃酸钠、透明质酸钠,俗称玻尿酸。最大的特性是锁水性,一个透明质酸分子可以锁住1000个水分子。该物质具有保湿、润滑、Q弹、修复四大功效。但是,从牛眼中分离出来,成本高,难度大。

上世纪70年代,美国科学家偶然发现,透明质酸也可以从鸡冠中提取,但是提取率极低,1000公斤的公鸡冠才能提取1公斤的透明质酸,成本高达100多万人民币。

“只有提高效率、降低成本,才可能将其更广泛地推广运用。”从1990年代开始,华熙生物的首席科学家郭学平博士在微生物领域通过发酵法,提取透明质酸,并于1992年获得了微生物定向发酵技术专利。利用这种技术,微生物24小时就能生长出一批,成本大大降低,效率也显著提高。

玻尿酸的生产成本仅为20元,但是因为其功效加上华熙生物的运营成本,玻尿酸产品在终端市场的售价可以高达5000元。华熙生物的相关负责人曾在公开场合表示过,这款玻尿酸产品的毛利率可以高达82%。

据Euromonitor的统计数据显示,2021年我国皮肤学级护肤品市场容量约为人民币250.60亿元,2016年至2021年皮肤学级护肤品市场的年均复合增长率达到约32.50%,增速远高于化妆品行业的整体增速,我国皮肤学级护肤品市场正步入黄金发展期,皮肤学级护肤品市场预计未来将继续保持高速增长。

2012年,华熙生物并不满足于玻尿酸,开始企业战略转型,做终端,做药械,即骨科、眼科以及医美产品,这是B to B to C。2018,华熙生物又一次转身,即B to C,做功能性护肤品。2021年,又迈向了功能性食品。

有业内人士分析,华熙生物转型C端市场,一方面能发挥好原料生产的低成本优势;另一方面,通过布局化妆品,可以增加玻尿酸的使用场景,消化自身的产能,甚至于带动上游的原料生产。

一时间,华熙生物凭借玻尿酸迎来了高光时刻。

02.玻尿酸原料现天花板,功能性产品未成护城河

功能性护肤产品的进入门槛极低,更多企业进入玻尿酸赛道,随之而来的市场竞争也更加激烈。

玻尿酸发酵法发明人凌沛学曾坦言,玻尿酸原料的价格在以平均每年5%的幅度下降。公开数据显示,从2017年到2019年,华熙生物注射级原料的销售单价从122.62元/克降到了111.69元/克,年均降幅4.5%。

有投资人士称,玻尿酸原料业务被稀释之后,华熙生物的综合毛利率降至77.43%,明显低于国内另一家玻尿酸巨头爱美客的94.40%。

而面向C端的功能性护肤品,注定获客成本高,这就意味着华熙生物必须加大对线上线下的销售宣传投入,尤其是天猫、抖音等电商平台,以及直播、短视频、搜索引擎等新媒体营销方式,资料显示,在2021年,华熙生物销售费用高达24.36亿元,相比2020年上涨一倍多。

此外,在“万物皆可玻尿酸”的理念下,华熙生物还推出了零食终端品牌“黑零”,以及国内首款玻尿酸饮用水“水肌泉”,通过口服的方式帮助消费者更便捷实惠地实现“玻尿酸自由”。

不过,目前功能性食品“水肌泉”、“黑零”并没有完全在消费者端打开市场。同时,口服玻尿酸的效果也同样遭到了质疑。

据美妆财观报道,南方医科大学皮肤病医院医学美容部的主治医师指出:“玻尿酸属于高分子(分子量大),就算内服后也无法直接被人体吸收。”同时,“口服玻尿酸本质上是碳水化合物的成分,摄入过多反而有致胖的风险。”由此可见,“口服玻尿酸”的故事并没有那么好讲。

虽然华熙生物的业务重心在向功能性护肤品业务转移,但目前盈利并不理想。与其他化妆品类上市公司相同,营收均靠销售费用推动。同时,公司盈利能力最强的医疗终端产品业务也未有可与同行比拟的增长。

而且,功能性护肤品采用子品牌打法,润百颜、夸迪、米蓓尔、BM激活等,容易让消费者认知分散,无法形成对华熙生物主品牌的认知;此外大单品次抛精华虽然做得相当不错,但润百颜有次抛精华,夸迪也有,很有可能两者相互蚕食。

玻尿酸的竞争优势越来越弱。为了巩固地位,2017年,华熙生物全资收购了法国Revitacare实验室,以提高对欧洲市场的覆盖率。2年后,华熙生物又花了2.9亿元收购了东辰生物。

此外,华熙生物通过收购北京益而康生物工程有限公司51%的股权,成为其控股股东,以此正式进军胶原蛋白产业领域,正试图在胶原蛋白原料端和应用端同时发力。

03.营销费用增高,折戟肉毒素

营销是功能性护肤品为了争取市场不得不投入较大广告支出,而华熙生物布局7年的肉毒素还没开始落地,便因产品问题宣告终止。

从半年报来看,华熙生物的业务可分为四块,分别是面向B端的原料业务和医疗终端业务,面向C端的功能性护肤品业务以及功能性食品业务。

功能性护肤品业务主要包括润百颜、夸迪、米蓓尔、BM激活等子品牌,这类产品主要是To C业务。与其他化妆品类上市公司相同,营收主要靠销售费用推动。

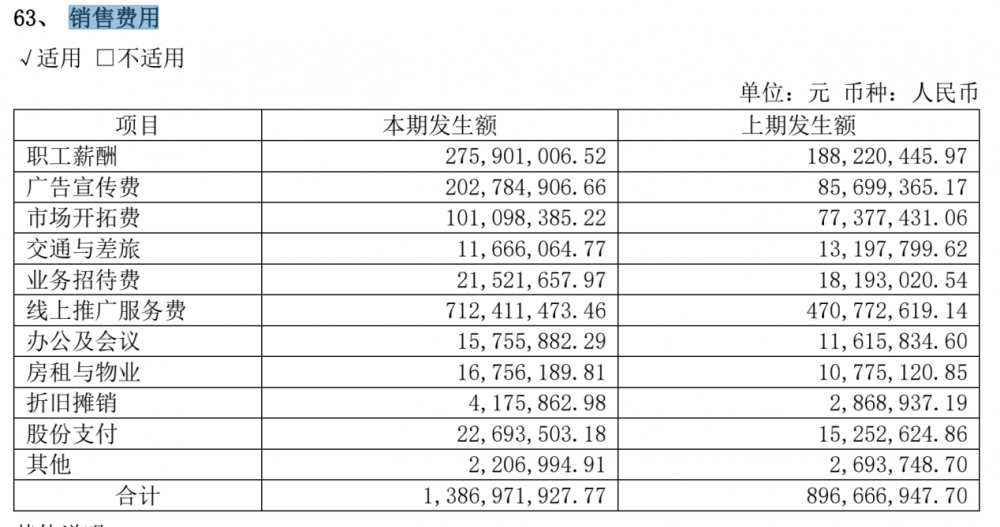

对比近几年数据,2019-2021年华熙生物的销售费用分别为5.21亿元、10.99亿元、24.36亿元,销售费用每年以翻倍的速度在增长。而2022年上半年,华熙生物的销售费用已达13.87亿元。

重金营销的确给华熙生物的功能性护肤品业务收入带来高速增长。自2020年起,功能性护肤品已经成为华熙生物最重要的收入来源。

根据2022年上半年财报,功能性护肤品业务收入21.27亿,同比增长77.17%,占比达72%;而原料业务占比16%;医疗终端业务占比10%;新业务功能性食品占比约为1.5%。

国元证券《医疗美容深度报告》指出:由于获客成本高, 在整个行业价值链中,其营销成本占比达到 50%。

随着功能性护肤品业务占比升高,公司的净利率却逐年下滑,2019-2021年分别为31%、24.5%、15.67%。

肉毒素曾是华熙生物布局的增长点,然而赵燕抓错了机会,失去了先机。

2020年,Medytox旗下的肉毒素产品Meditoxin被曝出存在安全问题,自2006年被首次生产以来,有三分之一的产品(接近1.6万支)因为效果不佳被销毁。按照韩国相关规定,在如此高的不合格率下,该产品将被要求暂停生产。

为了保持生产,Medytox采取了销毁编号以提高合格率和私自使用实验用原液替代等行为,违反了韩国《药师法》等相关法律规定。

这导致Medytox肉毒素产品无法在中国完成产品注册和销售,Medytox无法通过合法方式向华熙生物提供肉毒素产品。

2022年8月初,华熙生物公告称,已向韩国公司Medytox发出律师函,要求终止/撤销/解除二者之间围绕肉毒素达成的合作协议。

04.医美监管加码,整治营销乱象

国家强监管下,医美机构以及产品企业都或多或少受到了一定冲击。

医美业内人士曾向健康界表示:“早期的医美是资源控制型生意,运营者会包装一些专家跟地方医疗诊所或美容院嫁接。2016年前后,伴随着互联网渠道的崛起,医美运营开始逐步向以营销为主的互联网获客转移。”

中国医药新闻信息协会医美产业分会秘书长、美创会创始人刘景涛曾在采访中谈道,高获客成本和信息不对称一直是医美行业的两大痛点。而信息不对称又变相增加了获客成本,因为机构只能通过营销才能触达消费者。

一方面,不明真相的消费者会被夸大营销所误导,另一方面,互联网也会让医美产品的成本和价格更加透明,让消费者清楚的知道自己购买的产品和服务是否物有所值。

但黑医美的乱象频发下,国家也开始重拳出击,医学类美容机构受到冲击影响上游的产品终端,进而冲击着华熙生物、爱美客等企业的医美产品。

自2021年以来,国家不断加大对医美市场的监管,打出了一套组合拳,从《打击非法医疗美容服务专项整治工作方案》到《医疗美容广告执法指南(征求意见稿)》再到《医疗美容广告执法指南》的落地。

在《医疗美容广告执法指南》中明确了对九种情形予以重点打击。其中,制造“容貌焦虑”被摆在了首位。

今年上半年,国家药监局发布了《关于调整〈医疗器械分类目录〉部分内容》的公告,对于27类医疗器械分类目录有了重新调整。其中,特别是对部分医疗美容用品目录作出了重大调整,注射用透明质酸钠溶液等多个产品按照Ⅲ类医疗器械管理。

当医美行业日趋规范,消费者更加专业理智时,所谓的智商税产品难以在市场中占据一席之地。“华熙生物们”也要寻找新的经济增长点。